První pilíře důchodového systému v ČR nás nutí si najít vlastní cestu tvořit kapitál na stáří. Nabídka produktů se státní podporou je dnes mnohem širší neb stát motivuje občany k intenzivnějšímu spoření, a to i díky možnosti využít dlouhodobý investiční produkt (DIP). Hledáte informace, jak využít nebo nevyužít DIP a jak to případně zkombinovat s penzijkem? Nabízím vám porovnání DIP s penzijkem pod lupou, které vám jistě pomůže k vlastnímu rozhodnutí.

Je zřejmé, že si stále více lidí uvědomuje důležitost zajistit si finanční stabilitu v pozdějším věku a nespoléhat se pouze na základní státní důchod. Proto je rozumné využívat produkty podporované státem ve třetím pilíři důchodového systému v České republice.

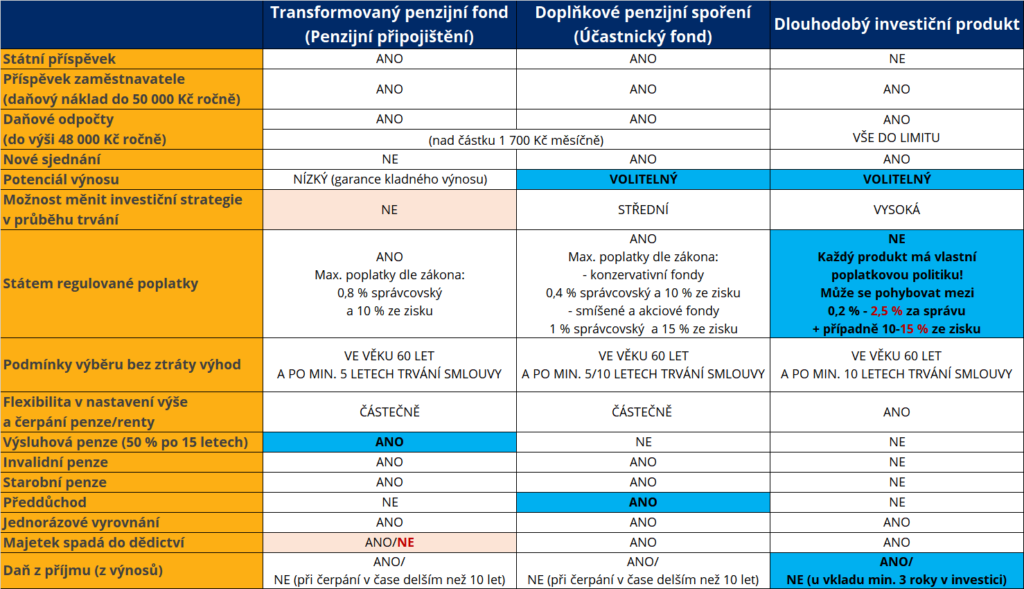

Stát umožňuje odečíst vlastní vklady až do výše 48 000 Kč ročně od základu daně na jakékoli produkty zaměřené na přípravu finančních rezerv na stáří, včetně penzijních fondů (transformovaný penzijní fond nebo doplňkové penzijní spoření tzv. DPS), DIP a životního pojištění. Zaměstnavatelé mohou rovněž přispívat do těchto produktů až do výše 50 000 Kč ročně, tyto příspěvky jsou daňově uznatelným nákladem a neplatí se odvody na sociální a zdravotní pojištění.

Penzijní spoření nabízí navíc možnost získat státní příspěvek ve výši až 20 % z vlastního příspěvku, maximálně 340 Kč za každých 1 700 Kč uložených, při minimální měsíční částce 500 Kč. Tyto vklady se státní dotací nelze odečítat od základu daně. Důchodcům se státní příspěvek již nepřipisuje. Od 1. 7. 2024 mohou důchodci snížit své měsíční příspěvky na penzijní spoření na 100 Kč, splnit podmínku 5 let a vybrat své zhodnocené prostředky bez ztráty státních dotací.

Podmínkou této státní výhody je uzavření smlouvy na minimální dobu 10 let (do 31. 12. 2023 byla minimální doba 5 let) a dosažení minimálního věku 60 let.

Transformovaný penzijní fond

Stále více než 2,4 milionu Čechů využívá starý typ penzijního fondu, známý jako transformovaný penzijní fond, který garantuje kladné zhodnocení. Tato povinná podmínka však způsobuje, že fondy musí investovat příliš konzervativně, což znamená, že vklady často nedokážou překonat inflaci a jejich hodnota se snižuje.

V tomto typu produktu jsou poplatky regulovány státem, přičemž penzijní fondy účtují průměrný poplatek za správu aktiv ve výši 0,8 % z majetku účastníka a 10 % ze zisku.

Transformované penzijní fondy nabízejí různé druhy penzí, včetně výsluhové, starobní, invalidní, pozůstalostní, ale i jednorázové vyrovnání a předčasné ukončení formou odbytného. Výsluhová penze je v tomto produktu oblíbená, protože umožňuje čerpání až 50 % úspor po dobu 15 let.

Velkou nevýhodou a rizikem tohoto produktu je, že u některých společností (jejich penzijních plánech) je uvedeno, že dojde-li k úmrtí účastníka, který čerpá penzi a zároveň dojde i k úmrtí oprávněné osoby, tak nevyčerpané prostředky zůstávají fondu, nedojde k dědictví! Chcete-li se tomuto případnému riziku vyhnout, změňte si produkt na DPS, čerpejte jednorázové vyrovnání nebo dědici ještě mohou zabojovat a požádat o individuální dohodu. Penzijní společnosti vycházejí těmto žádostem vstříc.

Doplňkové penzijní spoření (DPS)

Doplňkové penzijní spoření využívá přibližně 1,8 milionu Čechů, kteří mají možnost volby investiční strategie. Můžou si vybrat mezi konzervativním přístupem, který zahrnuje dluhopisy a hotovost, vyváženým přístupem s kombinací dluhopisů a akcií, dynamickým přístupem zaměřeným převážně na akciové tituly, nebo kombinovanou strategií. Nově budou penzijní společnosti moci nabízet alternativy i pro dynamické investiční strategie, jako jsou například investice do nemovitostí, startupů nebo infrastruktury.

U účastníků fondu s vyváženou nebo dynamickou strategií je zákonem stanoveno automatické postupné převedení na konzervativnější strategii 10 let před možným začátkem čerpání penze. Dynamičtí investoři však mohou explicitně požádat o zrušení této podmínky.

Státem regulované poplatky platí i v rámci DPS. U konzervativních strategií se pohybují poplatky za správu aktiv do 0,4 % z majetku a maximálně 10 % ze zisku. U strategií s vyšším rizikem jsou poplatky za správu aktiv maximálně 1 % z majetku a maximálně 15 % ze zisku.

DPS poskytuje různé typy výplat, včetně předdůchodu, starobní a invalidní penze, jednorázového vyrovnání, částečného výběru v 18 letech, pozůstalostního vyrovnání a předčasného ukončení formou odbytného.

Právě možnost čerpání předdůchodu je jedním z unikátních a velmi atraktivních prvků tohoto produktu pro ty, kteří chtějí nebo potřebují začít pobírat penzi minimálně ve věku 60 let a 2-5 let před běžným důchodem. Při čerpání předdůchodu není nutné platit sociální a zdravotní pojištění, pokud nejste zaměstnáni. Podmínkou je mít na účtu tak vysoký kapitál, který pokryje alespoň 30 % loňské průměrné mzdy na jednu měsíční výplatu. Tuto potřebnou částku je možné vložit i jednorázově před začátkem čerpání.

Dlouhodobý investiční produkt (DIP)

DIP nabízí široké možnosti investování, a to dokonce na více účtech! Můžete si otevřít různé bankovní a investiční účty, kde je možné investovat do akcií, dluhopisů, podílů v investičních fondech, nebo držet peníze na bankovních účtech či zajišťovacích derivátech pro krytí úrokového nebo měnového rizika.

DIP však neumožňuje investovat do firemních dluhopisů, které nejsou obchodovány na regulovaném trhu, ani do rizikovějších aktiv, jako jsou nemovitosti, komodity, umělecká díla nebo investice do cenných papírů na páku.

Pokud dodržíte podmínky pro daňové výhody, tedy uzamčení prostředků do 60 let věku po dobu minimálně 10 let, můžete na tomto investičním účtu měnit své investiční pozice. Dokonce můžete převádět peníze z jednoho DIP účtu na druhý. Pokud nedojde k částečné výplatě z těchto účtů, například dividend, stále můžete využívat daňové výhody a není třeba je dodatečně zdanit. Následné čerpání prostředků nebo renty po dodržení podmínek není nijak omezeno.

Poplatková politika v těchto produktech není regulována zákonem a může se tedy pohybovat v širokém rozmezí. Je důležité sledovat vstupní, výstupní, správcovské poplatky a odměnu ze zisku. U investičních produktů je dobré sledovat TER (Total Expense Ration) – celkové roční náklady na správu. (Je to podobná zkratka jako RPSN.)

POROVNÁNÍ PRODUKTŮ III. PILÍŘE

Zdroj: Finanční zralost

Pár tipů a doporučení na závěr

Je vhodné vybírat produkty podle svého osobního finančního plánu a rozložit své prostředky do více produktů podle potřeby. Kombinace penzijního spoření a DIP umožňuje využít maximální daňové výhody, včetně státní dotace do výše 1 700 Kč a možnosti odečítat až 4 000 Kč měsíčně od základu daně. Doplňkové penzijní spoření umožňuje čerpání předdůchodu, zatímco DIP poskytuje širokou škálu možností pro čerpání prostředků dle vlastního uvážení.

Při čerpání penze nebo renty je důležité zohlednit daňové povinnosti – daň z příjmu, které se liší podle typu produktu. Například penzijní spoření automaticky strhne daň z příjmu jako na bankovních spořicích účtech při čerpání do 10 let, zatímco DIP umožňuje čerpat investice po 3 letech držení na účtu bez zdanění zisku.

Různé společnosti se budou předhánět a prezentovat své nabídky. Je důležité si uvědomit, že je dobré hlavně sledovat výši poplatků. Doporučuji spolupracovat s nezávislými společnostmi, které vám mohou dlouhodobě nabídnout servis, pracovat s alokacemi, poskytovat finanční mentoring a vysvětlovat ekonomické souvislosti srozumitelně.