Znalosti Čechů, jak rozumně investovat, jsou v procesu rozvoje. Dlouhá léta jsme vystačili se znalostí spořicích účtů, ale doba se změnila a je nutné se adaptovat. Máme tu obrovské mezigenerační rozdíly. Mladá generace ráda riskuje a neobává se až spekulativních investic, na rozdíl od generace starší, která je extrémně konzervativní. Kde je zlatá střední cesta? Jak rozumně investovat, abychom porazili dlouhodobou inflaci? Jak efektivně rozložit své peníze, aby dlouhodobě vydělávaly? Bez rizikovějších investičních aktiv, investičního koření, např. akcií, to nepůjde…

U krátkodobé rezervy rodiny obvykle vystačíme se spořicími účty. Máme tak bezpečně zaparkované peníze, které pokrývají nečekané životní situace. Pro střednědobé finanční cíle (3-7 let), například šetříme na auto, studie dětí či rekonstrukci, je vhodnější se porozhlédnout po dalších aktivech, jako jsou dluhopisové nebo nemovitostní fondy, o kterých jsme vás již informovali. Nyní je čas se podívat na dlouhodobé finanční cíle, když máme zájem tvořit například kapitál na stáří a máme k tomu 5, 10, 15 let a více.

Vstupujeme do nových vod. Vše, co je nové, obvykle vyvolává obavy. Neznalost nám brání se racionálně rozhodovat. Ano, máme strach, ale nevíme z čeho. Je čas se podívat na nové investiční aktivum pod lupou a udělat si vlastní názor, zda jej zařadíme do našeho finančního portfolia.

Co je to ta akcie?

Držením akcie se stáváte spolumajiteli určité společnosti, jako akcionář máte právo se podílet na řízení společnosti formou účasti na valné hromadě. Co je samozřejmě pro nás investory mnohem důležitější je právo na podíl na zisku, tzv. dividendě, ale také na likvidační zůstatek při zániku společnosti. Tržní cenu akcie, vašeho podílu ve firmě, ovlivňuje primárně nabídka a poptávka, ale také tržní riziko. Čím stabilnější společnost s vyššími zisky, tím i vyšší potenciál výnosu.

Už jste někdy uvažovali, jaké by to bylo být spolumajitelem velkých společností jako Google, Microsoft či Apple, Coca-cola, Netflix, Volkswagen či BMW aj.? Už není třeba snít, je velmi snadné se spolupodílet na výnosech největších společností světa. Stačí začít investovat do akcií, a to ideálně přes správce fondu, který top společnosti světa vybere za vás. I s pár korunami se můžete stát spolumajiteli prosperujících firem a spolupodílet se na jejich výnosech.

Co znamená, když se řekne, že jsou akcie rizikové?

Všechny typy vkladů na sebe váží nějaká rizika. Například na bankovních účtech, jejichž úroky nikdy nebudou pokrývat výši inflace, podstupujeme riziko znehodnocování peněz časem. Když je inflace nízká, okolo 2-3 % ročně, tak tato hotovost každých 10 let ztrácí na kupní síle 20 %. Většina Čechů se neobává přijít o 20 % na svých vkladech v bance, protože mají pocit, že vlastní stále stejné množství peněz. Když je ale inflace vysoká, tak již pociťujeme znehodnocování více. Otázkou je, zda je zájem s tím něco dělat.

Cena akcie není stabilní tak, jako vklad v bance. Kolísá v čase neb reaguje na informace o finančním zdraví společnosti tvz. finanční riziko a na ekonomické zprávy tzv. tržní riziko. Právě tržní riziko, které je ovlivňováno celkovým ekonomickým vývojem, bývá strašákem pro začínající investory. Proč? Protože je nepředvídatelné a investor se proti němu nemůže zcela zajistit ani rozkládáním svého kapitálu. Za tržním rizikem se skrývají ekonomické, politické i jiné zprávy jako např. přírodní katastrofy, teroristické útoky, války, epidemie apod. Možná si někteří z vás vybaví velké světové ekonomické krize např. z roku 2008 (jejíž příčinou byla americká hypoteční krize) nebo v roce 2020 Koronavirová krize (COVID-19). V roce 2022 pro změnu ovlivnil svět konflikt Rusko x Ukrajina. Přestože jsou období, kdy lidé méně utrácejí, a tedy společnosti mívají v tomto období nižší zisky, tak dokud budou lidé mít potřebu jíst, pít, oblékat se, žít v čistotě, vlastnit věci a užívat si služeb, prostě se budou chtít mít lépe, bude fungovat i ekonomika a my všichni na tom můžeme profitovat.

Protože nikdo z nás nemá křišťálovou kouli, netušíme, které roky budou prosperující a které méně, proto je vhodné akciové portfolio držet alespoň 5-7 let a více, aby případné zakolísání hodnoty akcie neovlivňovalo náš potřebný prodej neboli změnu akcie na peníze. Čas pomáhá minimalizovat tržní riziko.

Proč jsou akcie pro investory atraktivní?

Kdybyste vlastnili firmu, kolik procent ročně byste chtěli, aby vám vaše společnost vydělávala? Každý majitel firmy hledí na zisky, ale aby je měl, musí se sakra snažit, aby firma byla úspěšná a udržela svou výkonnost v čase. Začínající investoři obvykle využívají nabídku fondů, které umožňují investovat do největších společností světa, kdy i s malou hodnotou, např. 1000 Kč, se můžete spolupodílet na profitabilitě stovky společností. Nejen že tak rozumně rozkládáte své investice, ale máte možnost získat průměrné zhodnocení těchto akciových trhů. Dlouhodobá průměrná výkonnost vašich investic se může pohybovat mezi 6-9 % ročně. Akciové trhy dlouhodobě poráží inflaci, a to je důvod, proč jsou akcie vnímány jako investiční koření.

Které akcie si pořídit?

Vybrat si jednu konkrétní akciovou společnost je práce pro profíky ekonomy, jejichž práci můžete využít prostřednictvím podílových fondů nebo nízkonákladových fondů tzv. ETF. Je bezpečnější být spolumajiteli stovek společností než se spoléhat jen na pár z nich, zvláště nemáte-li vzdělání a čas se tímto výběrem zabývat. Prostě je dobré diverzifikovat a rozkládat tak riziko do více investičních aktiv.

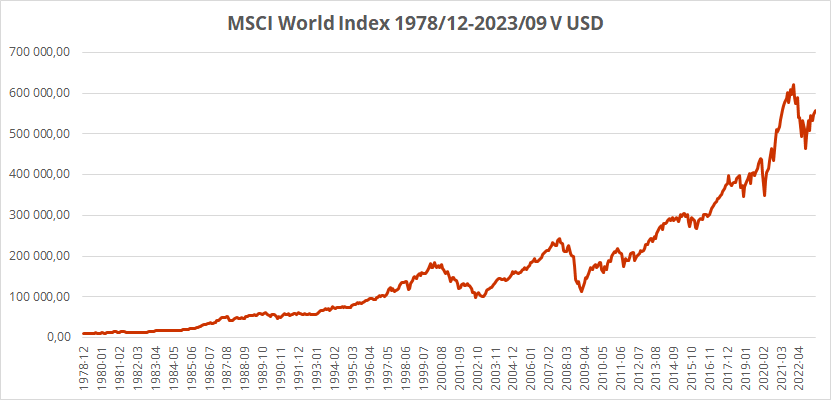

Například je možné zainvestovat do fondu, který reflektuje výkonnost top největších akciových společností světa tzv. MSCI WORLD INDEX, který se skládá z přibližně 1 650 společností. Vám jako investorovi je jedno, která konkrétní společnost má podíl na tomto indexu, protože do tohoto akciového koše se vždy budou nominovat největší společnosti světa. Výkonnost tohoto balíčku společností byla v posledních 30 letech 9,67 % p. a., za posledních 15 let 7,96 % p. a. viz. graf výše. Kdybyste před 30 lety zainvestovali 100 000 Kč, měli byste dnes přes 1 220 000 Kč. Albert Einstein toto kouzlo složeného úročení, kdy se zhodnocují úroky z úroků, označil za osmý div světa.

Zdroj: Curvo.eu

Jak začít investovat do akciových fondů?

Máte-li zájem efektivně hospodařit se svými penězi a dát jim příležitost, aby pracovaly na vás a dlouhodobě jste tak měli možnost porazit inflaci, začněte investovat. Poraďte se se svým finančním poradcem, který s vámi projde pravidla klientské péče od A do Z při investování, o kterém jsme vás informovali v článku Jak na vlastní spoření a investice?

Projděte si s poradcem finanční analýzu klientských potřeb, nastavte si konkrétní finanční cíle a společně připravte finanční plán – kolik je nutné investovat, abyste za určitý čas dosáhli konkrétní částky. Nechte si objasnit alokaci (kolik peněz zůstane v hotovosti, dluhopisových, nemovitostních a akciových fondech), diverzifikaci (různé produkty, země, měny a odvětví), rizika jednotlivých produktů, projděte si v klidu klíčové informace pro klienty – kam budou vaše investice zainvestované a jaká je poplatková politika. Hlavně, kolik vás to bude stát ročně na celkových nákladech za správu fondu – průměrně byste se měli na celkovém vašem kapitálu pohybovat někde okolo 1, 5 % ročně za správu. Pak stačí již jen nastavit trvalý příkaz k úhradě, začnete tvořit kapitál, který vám splní vaše potřeby a očekávané cíle.