Proč si ekonomové troufají říkat, že Češi mají nízkou finanční gramotnost neboli nízkou schopnost se správně rozhodovat v otázce peněz?

Finanční trh nabízí širokou základnu spořicích a investičních příležitostí – produktů. Jak hospodaří, jak rozkládají své úspory Češi a jakých využívají spořicích a investičních produktů, popisuje aktuální výroční Zpráva ministerstva financí o vývoji finančního trhu v roce 2021.

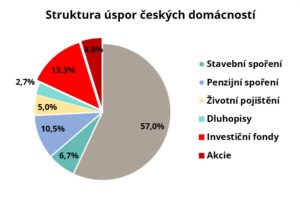

Mezi nejoblíbenější produkty Čechů patří bankovní účty (57 % úspor domácností), stavební spoření (6,7 % úspor domácností – 3,3 mil. smluv) a penzijní spoření (10,5 % úspor domácností – 4,4 mil. smluv – průměrný vklad 1 000 Kč). Narůstá podíl úspor domácností do investičních fondů, dluhopisů a akcií (20,9 % úspor domácností). Snižují se investice na životním pojištění, které je obvykle pro klienty poplatkově nevýhodné (5 % úspor domácností).

Z těchto dat lze usoudit, které produkty jsou pro český národ atraktivní, ať už z pohledu zkušeností, zájmu, potřeby se zajistit pro případ nepředvídatelných situací v pojišťovnictví nebo situací předvídatelných, jako je blízká budoucnost či důchodový věk v penzijním spoření. Graf také ilustruje, jaký je zájem o úrokové zhodnocení investovaných prostředků v bankovnictví, stavebním spoření nebo v investičních fondech.

Zdroj: MFČR

Češi versus jiné národy

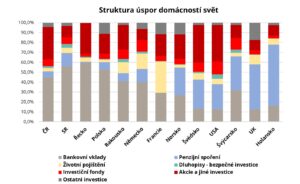

Pro srovnání se podíváme na hospodaření některých vybraných evropských zemí a USA. Data jsou čerpána z Organizace pro hospodářskou spolupráci a rozvoj (Organisation for Economic Cooperation and Development – OECD), kde mají jinou metodiku sledování úspor domácností než ministerstvo financí. Přesto základní principy zůstávají a jsou dostačující k porovnání hospodaření domácností různých národů demokraticky vyspělých zemí světa.

Zdroj: OECD

Země jsou seřazeny podle rozsahu investovaných prostředků do bankovnictví a penzijního spoření. Jedinou výjimkou je Francie, která řeší důchodovou situaci formou pojistných produktů. Podobně jako Češi rozkládají své úspory Slováci, Řekové a Poláci. Vysokou míru zodpovědnosti a zkušenosti demokratického myšlení v rozkládání úspor mají občané severských zemí, Holandska, Švýcarska, Anglie (UK), ale také USA.

Na základě těchto údajů je zřejmé, že hospodaření Čechů a jejich potřeba zajistit se na stáří či nepředvídané události je z pohledu vyspělých světových zemí stále na velmi nízké úrovni. Skutečně Češi rozumějí slovu demokracie z pohledu rodinných financí? Demokracie neznamená pouze být svobodný a mít možnost studovat, cestovat a podnikat. Demokracie také znamená být zodpovědný sám za sebe, ať už se jedná o situace, které nešťastnou náhodou zasáhnou naše zdraví, náš příjem, nebo naopak situace předvídatelné – např. dozrajeme do důchodového věku.

Inflace

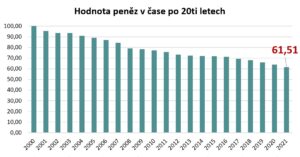

Další alarmující závěr z těchto dat je ten, že Češi dávají přednost ukládání peníz na bankovní účty, které nabízejí nízké úrokové zhodnocení. Ani spořicí účty, ani termínované vklady nemají možnost pokrýt výši inflace. V době, kdy je inflace nízká (2-3 %), se může zdát, že inflace naše úspory v bance neohrožuje. Opak je však pravda. Následující graf zohledňuje znehodnocování peněz v čase z důvodu inflace podle průměrného indexu spotřebitelských cen.

Zdroj: Kurzy.cz

Po 20 letech nám inflace snížila cenu hodnoty našich úspor téměř o 40 %. Za tyto peníze si už nekoupíme to, co před dvaceti lety. Takto nevýhodně uložené peníze vyvolávají pocit, že Češi se chtějí „prospořit“ k vlastnímu bankrotu. Navíc ve chvíli, kdy inflace roste a každý z nás vnímá, že výdaje na rodinný rozpočet se zvyšují z důvodu zvyšování cen zboží, začíná tak trochu panika: Co s penězi? Mám je rychle utratit? Kam je uložit? Chci rozumně investovat a bezpečí vidím jen v bance, co s tím?

K tomu, abychom porazili inflaci je třeba se vzdělávat v oblasti financí, začít více investovat a méně spořit. Je čas přestat slepě posílat peníze pouze do banky a využívat i akciových fondů a ETF.